Retour à S'informer sur le marché.

Introduction aux marchés volontaires du carbone

Les marchés volontaires de crédits compensatoires de carbone ne sont pas nouveaux. En effet, ils existent depuis au moins 20 ans. Ce qui est nouveau, c'est le grand intérêt qu'ils ont suscité au cours des 12 à 18 derniers mois. Anciennement de petits marchés à créneaux, ils sont en voie de devenir des marchés grand public.

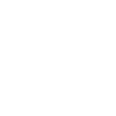

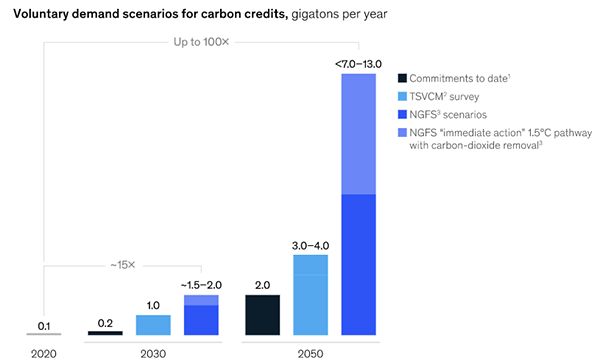

Selon un récent rapport d'Ecosystem Marketplace, les transactions sur les marchés volontaires pourraient dépasser le milliard de dollars américains pour la première fois en 2021. Le montant peut sembler relativement petit, mais il constituerait un doublement du nombre de transactions sur douze mois. Les projections de croissance sont peut-être plus révélatrices. En effet, McKinsey, une société de consultation stratégique, a publié un document de prévision laissant présager une augmentation potentielle de 1 500 % de la taille de ces marchés d'ici 2030, pour une valeur correspondante de plus de 50 milliards de dollars.

Mis à part les prévisions relatives aux marchés, ce qui est clair, c'est que les crédits compensatoires de carbone joueront un rôle important en aidant les sociétés et les pays à respecter leurs engagements à court terme en matière de carboneutralité. En outre, ils constitueront un facteur clé dans le cadre de la transition de nature plus économique vers une économie à faibles émissions de carbone. Cet article présente aux lecteurs les marchés volontaires du carbone, les moteurs de leur croissance, les risques et les possibilités connexes, ainsi que les événements récents qui aideront à soutenir cette croissance.

Qu'entend-on par crédits compensatoires de carbone?

Les crédits compensatoires de carbone découlent de projets qui réduisent les émissions de gaz à effet de serre (GES) dans l'atmosphère (p. ex. les projets d'efficacité énergétique) ou de projets qui éliminent les GES de l'atmosphère (p. ex. des projets de foresterie). Comme leur nom l'indique, les crédits compensatoires de carbone volontaires ne font pas partie d'un programme de réglementation ou de conformité. Cependant, ils sont mis en œuvre en vertu d'une norme volontaire qui prescrit les méthodes et les processus par lesquels des crédits compensatoires peuvent être créés. En fin de compte, le cadre permet aussi la vérification et la sérialisation des crédits compensatoires dans un registre. On peut donc les considérer comme des « crédits compensatoires vérifiés ».

Les marchés volontaires du carbone et les crédits compensatoires ne sont pas assujettis à une norme unifiée : il existe plutôt un certain nombre de normes de compensation bien établies (p. ex. Gold Standard, Climate Action Reserve et Verra) qui encadrent la mise en œuvre de projets de crédits compensatoires. Chaque norme comporte également divers types de crédits compensatoires ou protocoles qui peuvent correspondre aux valeurs d'entreprise d'une société ou s'harmoniser avec des initiatives plus générales liées aux facteurs environnementaux, sociaux et relatifs à la gouvernance (ESG). Certains types de crédits compensatoires peuvent également offrir des attributs supplémentaires ou des avantages connexes. Par exemple, un projet forestier peut constituer un projet compensatoire grâce à l'élimination des GES, tout en procurant des avantages pour l'écosystème (p. ex. l'habitat).

Les marchés volontaires du carbone sont accessibles par l'intermédiaire de plateformes de négociation, de courtiers ou directement auprès des promoteurs de projets compensatoires. Une fois qu'ils sont numérotés et consignés dans un registre, les crédits compensatoires volontaires peuvent être achetés et vendus par différentes parties, et ils peuvent changer de mains dans leurs registres respectifs. Les acheteurs peuvent également choisir de faire retirer les crédits compensatoires en leur nom.

Qu'est-ce qui stimule la croissance des marchés volontaires du carbone?

Fondamentalement, la croissance des marchés volontaires du carbone est alimentée par les préoccupations croissantes au sujet des changements climatiques et par le besoin pressant d'agir. Les préoccupations sont clairement mises en évidence par les plus de 200 pays qui ont adhéré à l'Accord de Paris de 2015, un accord qui établit des objectifs de réduction des émissions de GES dans le but de limiter le réchauffement planétaire à 1,5 °C au-dessus des niveaux préindustriels.

Ces engagements et objectifs incitent les gouvernements et les sociétés à prendre des engagements en matière de carboneutralité. À ce jour, plus de 1 000 sociétés et 137 pays ont pris des engagements en matière de carboneutralité.

Un engagement en matière de carboneutralité exige d'un pays ou d'une organisation qu'il ou elle établisse un objectif d'élimination ou de compensation des émissions découlant de son économie ou de ses activités d'ici une date précise, habituellement au plus tard en 2050 et souvent beaucoup plus tôt. De nombreuses organisations qui ont pris des engagements se tournent vers les marchés volontaires du carbone à court terme, tout en envisageant des options à plus long terme. Cette demande globale croissante en crédits compensatoires ressort clairement des volumes des crédits de carbone volontaires négociés.

Comme il a été mentionné précédemment, les projections de croissance touchant les crédits compensatoires volontaires laissent présager une expansion très rapide de ce marché. Une telle tendance entraînera des défis uniques ainsi que des risques et des possibilités.

Quelles sont les possibilités offertes par les marchés volontaires du carbone?

Pour les entités qui ont pris des engagements en matière de carboneutralité, les marchés des crédits compensatoires volontaires constituent un moyen d'atteindre leurs objectifs de réduction des GES, d'intégrer concrètement le prix du carbone et de soutenir les innovations technologiques, tout en éliminant d'abord les émissions de GES les moins coûteuses de l'économie.

Un autre avantage majeur de la participation aux marchés volontaires est le renforcement des capacités. Plus de 20 % de l'économie mondiale est maintenant visé par un régime de tarification du carbone, et de tels régimes prévoient souvent l'utilisation de mécanismes souples comme les crédits compensatoires. Par conséquent, le renforcement de la capacité d'interagir avec les marchés du carbone et d'en prendre le pouls sera une compétence organisationnelle de plus en plus importante, et ce, qu'il s'agisse de soutenir de nouveaux investissements ou des activités de fusions et d'acquisitions, ou encore simplement de quantifier les risques aux fins de divulgation conformément aux recommandations du Groupe de travail sur l'information financière relative aux changements climatiques.

Quels défis présentent les marchés volontaires du carbone?

Les marchés volontaires présentent des défis, tant perçus que réels. L'efficacité des crédits compensatoires, les perceptions liées à l'« écoblanchiment » et l'additionnalité des projets eux-mêmes sont des critiques souvent formulées contre les crédits compensatoires de carbone. En vérité, cet examen minutieux est une mesure importante pour renforcer les marchés des crédits compensatoires volontaires et assurer leur intégrité et leur crédibilité.

Mises à part les critiques générales formulées à l'égard des crédits compensatoires, une entité qui veut acheter de tels crédits doit en trouver qui respectent ses critères (p. ex. type de crédits, considérations géographiques et année de la réduction) et, au besoin, effectuer une diligence raisonnable à l'égard des projets sous-jacents, ou encore avoir accès à une tierce partie à même de le faire. Un tel travail est grandement facilité par les registres, qui sont tenus selon les normes respectives des crédits compensatoires et qui rendent une grande partie de l'information accessible au public.

Parmi les autres défis liés aux marchés volontaires du carbone, mentionnons le manque de liquidités, l'opacité du marché, la mise à l'échelle et, de façon générale, l'absence d'une norme globale. Les deux premiers défis seront relevés par l'émergence des plateformes de négociation, mais le secteur privé commence à déployer des efforts pour s'attaquer à la question de la mise à l'échelle et des normes. À cette fin, le Taskforce on Scaling Voluntary Carbon Markets, une initiative pilotée par l'ancien gouverneur de la Banque du Canada, Mark Carney, bénéficie d'un vaste appui du secteur et commence à accroître l'homogénéité des marchés volontaires du carbone.

Perspectives pour les marchés volontaires du carbone

La croissance rapide des marchés volontaires au cours des 12 à 18 derniers mois a été une tendance bienvenue en ce qui concerne les mesures à court terme visant à lutter contre les changements climatiques. La convergence croissante des marchés du carbone et du financement durable — qui ont toujours fonctionné plus ou moins indépendamment l'un de l'autre — est également la bienvenue.

La convergence permet aux sociétés d'entreprendre l'élaboration de plans concrets de réduction des émissions de GES à court terme tout en envisageant des possibilités à plus long terme afin d'atteindre les objectifs de réduction des émissions au sein de leur propre organisation ou de leurs chaînes d'approvisionnement. L'établissement d'objectifs internes de réduction fournit des repères importants pour certains types de financement climatique, comme les obligations et les prêts liés à la durabilité, qui peuvent entraîner un coût du capital préférentiel. De plus, les 43 T$ US d'actifs sous gestion représentés par les signataires de la Net Zero Asset Managers Initiative incitent fortement les sociétés à commencer à réduire leurs émissions de GES pour répondre aux attentes des investisseurs.

L'harmonisation a également attiré un plus grand nombre de participants au marché, accru la diversité des stratégies et augmenté les capitaux accessibles pour financer les projets liés aux crédits compensatoires. Cette demande accrue au sein du marché favorisera à son tour l'expansion rapide des marchés des crédits compensatoires volontaires et la réalisation de projets de crédits compensatoires quantifiables et vérifiables de grande qualité. À cet égard, les travaux du Taskforce on Scaling Voluntary Carbon Markets pourraient jouer un rôle essentiel et aider par le fait même à promouvoir les marchés volontaires.

L'intégration des marchés volontaires du carbone est un développement très intéressant. Grâce à la plus grande transparence des prix, à la liquidité accrue des produits à livraison physique et des produits dérivés et à l'amélioration de l'infrastructure de marché afin de simplifier les opérations, un plus grand nombre de participants au marché auront accès aux marchés volontaires du carbone, garantissant ainsi leur apport marqué à la lutte contre les changements climatiques au cours des 20 prochaines années.

Biographie de l'auteur

Andrew Hall

andrew.hall@tmx.com

Directeur, Finance durable, TMX

Andrew Hall est le directeur, Finance durable du Groupe TMX. Il œuvre dans le domaine du financement durable et des marchés du carbone depuis plus de 15 ans. Dans le cadre de ses fonctions actuelles, il est responsable de la mise au point des produits de base et des marchés environnementaux et liés aux facteurs ESG, ainsi que de la réalisation de la stratégie carboneutre du Groupe TMX.

Copyright © 2021, TSX Inc. Tous droits réservés. Il est interdit de copier, de distribuer, de vendre ou de modifier le présent document sans obtenir le consentement écrit préalable de TSX Inc. Les renseignements qui figurent dans le présent document sont fournis à titre d'information seulement. Ni Groupe TMX Limitée ni ses sociétés affiliées ne garantissent l'exhaustivité des renseignements qui figurent dans le présent document et ne sont responsables des erreurs ou des omissions que ceux-ci pourraient comporter ni de l'utilisation qui pourrait en être faite. Le présent document ne vise pas à offrir des conseils en placement, en comptabilité ou en fiscalité ni des conseils juridiques, financiers ou autres, et l'on ne doit pas s'en remettre à celui-ci pour de tels conseils. L'information présentée ne vise pas à encourager l'achat de titres inscrits à la Bourse de Toronto ou à la Bourse de croissance TSX. Le Groupe TMX et ses sociétés affiliées ne cautionnent ni ne recommandent les titres mentionnés dans le présent article. « The Future is Yours to See. », TMX, le logo de TMX, Groupe TMX, Toronto Stock Exchange, TSX, TSX Venture Exchange, TSXV et « Voir le futur. Réaliser l'avenir. » sont les marques déposées de TSX Inc.